Giao dịch theo Khoảng giá Được giải thích

Tìm hiểu về Forex

Các nhà giao dịch mới chỉ bắt đầu hiểu cách thị trường biến động thường tập trung vào mô hình khoảng giá; một trong những mô hình giá phổ biến nhất trong phân tích kỹ thuật. Trong một khoảng giá, giá cả bứt lên từ một đường nằm ngang thấp hơn (đường hỗ trợ) và bứt xuống từ một đường nằm ngang cao hơn (đường kháng cự). Việc này tạo ra một biến động giá đi ngang hoặc “không có xu hướng”, rất hấp dẫn ngay cả đối với các nhà giao dịch cao cấp, bởi vì khi một nhà giao dịch xem xét khoảng giá dựa trên dữ liệu lịch sử hoặc trên giấy tờ, nó có vẻ là một cách rất dễ dàng để kiếm tiền.

Miễn là biến động giá đi ngang này duy trì ổn định, các nhà giao dịch có thể gia tăng lợi nhuận của mình bằng cách mua vào quanh vùng hỗ trợ và bán ra quanh vùng kháng cự.

Một nhà giao dịch giàu kinh nghiệm biết rằng việc giao dịch chỉ khi giá chạm các đường hỗ trợ và kháng cự là không đủ, trong phần lớn thời gian, việc xác nhận bổ sung là cần thiết. Trong trường hợp này, các mô hình nến đảo chiều có thể rất hiệu quả nhằm giúp xác nhận các biến động, và đó là điều mà các nhà giao dịch cao cấp sẽ chú ý sát sao đến.

Đây là một số ví dụ.

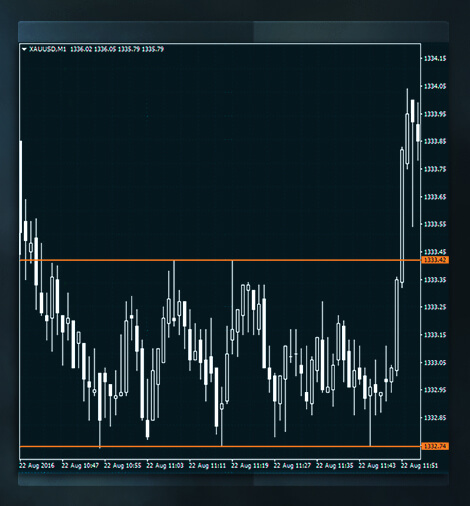

Mô hình nến búa

Là một mô hình nến đảo chiều tăng phổ biến, mô hình nến búa bao gồm một thân nến nhỏ có hai màu (đen hoặc trắng), và một bóng nến dưới lớn gấm 2-3 lần thân nến. Bóng nến trên rất nhỏ hoặc không tồn tại.

Một mô hình nến búa gần đường hỗ trợ sẽ báo hiệu một thông báo mua - một tín hiệu mua sẽ được khởi phát sau khi giá vượt mức cao nhất của mô hình nến. Một lệnh cắt lỗ bảo vệ có thể được đặt dưới đường hỗ trợ và tương tự, một lệnh chốt lãi có thể được đặt tại mức kháng cự.

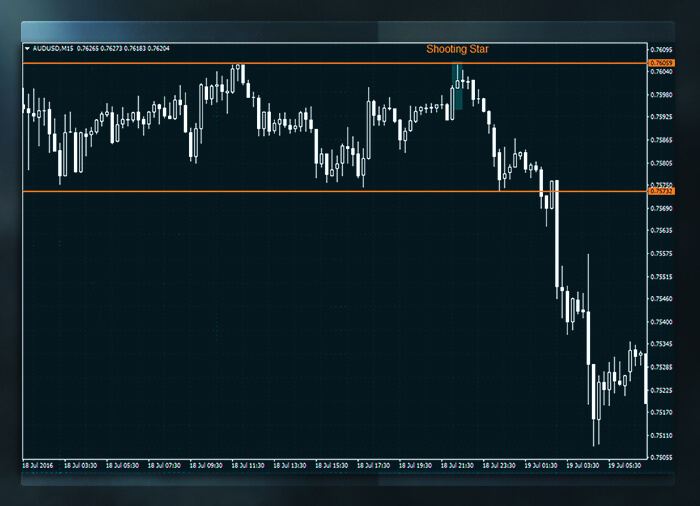

Mô hình nến sao băng

Trên thực tế, mô hình nến sao băng là mô hình nến búa đảo chiều được tìm thấy gần mức cao nhất của khoảng giá gần đường kháng cự. Nó là một thân nến nhỏ (đen hoặc trắng) với bóng nến trên dài gấp 2-3 lần thân nến và có thân nến dưới rất nhỏ hoặc không tồn tại.

Giống như mô hình nến búa báo hiệu một thông báo mua, mô hình nến sao băng báo hiệu một thông báo bán nếu nó được tìm thấy gần đường kháng cự.

Ngay khi giá bứt xuống dưới mức thấp nhất của mô hình nến, một tín hiệu bán sẽ được khởi phát. Nếu thị trường biến động theo chiều ngược lại, một lệnh cắt lỗ bảo vệ có thể được đặt bên trên đường kháng cự để bảo vệ vốn.

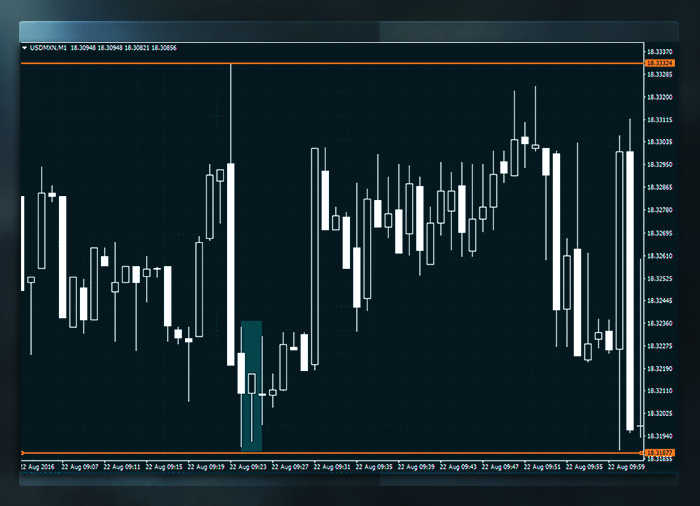

Mô hình nến Harami tăng

Mô hình này được tạo thành từ một thân nến dài có màu bất kỳ, tiếp ngay theo sau là một thân nến nhỏ có màu bất kỳ. Thân nến thứ hai này cần đủ nhỏ để nằm gọn bên trong khoảng giá của thân nến dài hơn trước đó.

Mô hình nến Harami này là tăng nếu nó được tìm thấy gần phần dưới của khoảng giá, và nếu giá vượt mức cao nhất của thân nến dài hơn, một tín hiệu mua sẽ được khởi phát. Sẽ là thông minh nếu đặt lệnh cắt lỗ bên dưới đường hỗ trợ, và lệnh chốt lãi tại phía trên của khoảng giá để bảo vệ lợi nhuận của bạn.

Mô hình nến Harami giảm

Nếu cùng một mô hình được tìm thấy gần đường kháng cự thì nó được gọi là mô hình nến Harami giảm và báo hiệu một thông báo mua. Tương tự, nếu giá bứt xuống dưới mức thấp nhất của thân nến dài hơn thì một tín hiệu bán sẽ được khởi phát.

Một lệnh cắt lỗ bảo vệ có thể được đặt gần vùng phía trên của khoảng giá, trong khi các mức chốt lãi sẽ được tìm thấy gần đầu phía dưới của khoảng giá.

Các Mô hình Được lọc

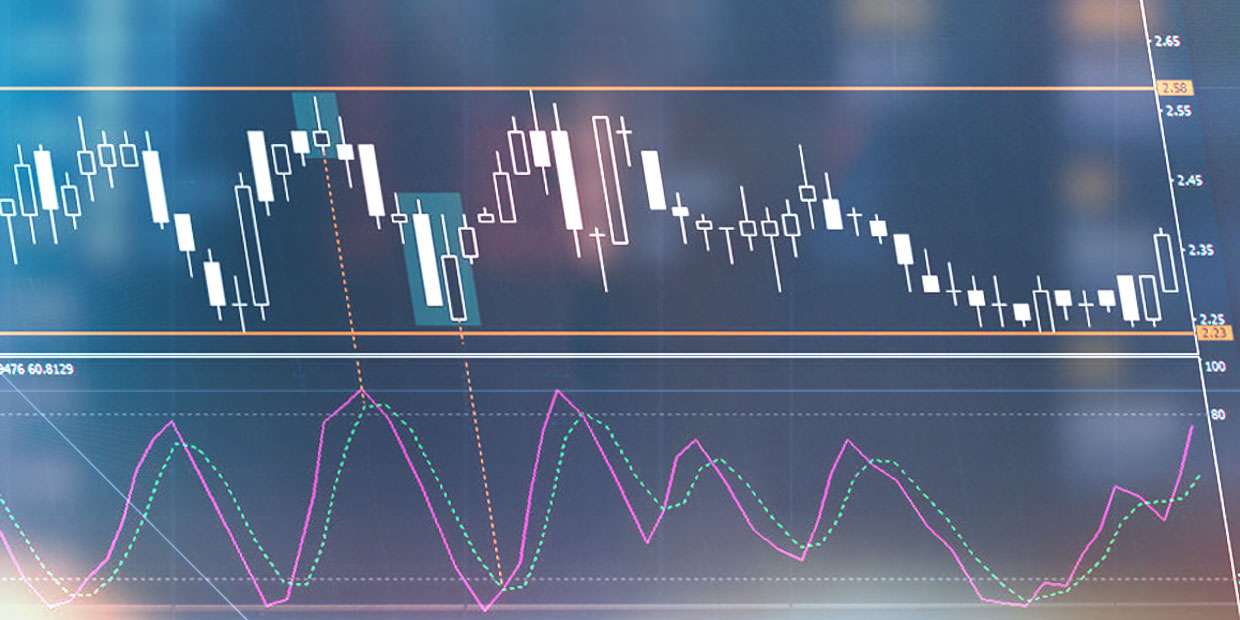

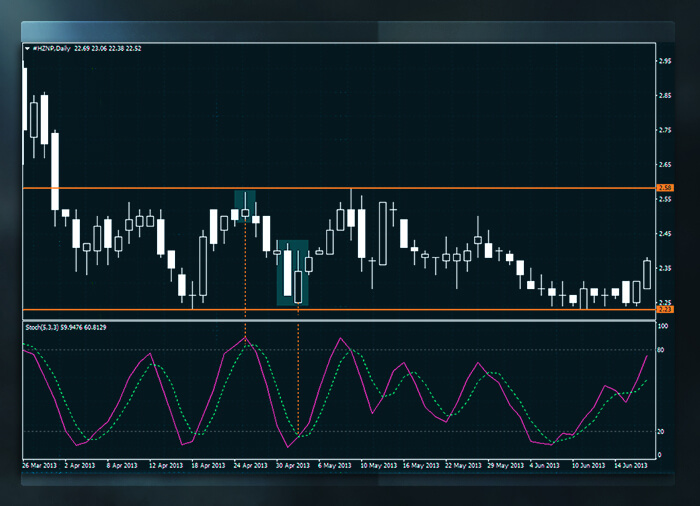

Các mức được mua và bán quá mức có thể được xác định sử dụng các chỉ báo truyền thống (chẳng hạn như chỉ báo Stochastics) trong nỗ lực nhằm cải thiện độ tin cậy của các mô hình nến bên trong một khoảng giá xác định.

Chỉ báo Stochastics, và các chỉ báo có liên quan khác, dao động giữa các mức 0 và 100. Nếu nó bứt xuống dưới mức 20 thì đó là dấu hiệu điển hình về một thị trường được bán quá mức và nếu nó bứt lên trên mức 80 thì đó là dấu hiệu cho thấy rằng thị trường đang được mua quá mức.

Vì các mô hình đảo chiều được cân nhắc chỉ khi thị trường được mua quá mức hoặc bán quá mức, nên những chỉ báo có liên quan này sẽ giúp cải thiện khả năng có thể dự đoán của mô hình. Chẳng hạn, nếu một trong số các mô hình được nhắc đến ở trên được tìm thấy gần phần trên của khoảng giá và chỉ báo Stochastics (cụ thể là %D) ở trên mức 80, mô hình sẽ trở thành một dự đoán tin cậy hơn. Tương tự, nếu một mô hình đảo chiều xuất hiện gần đường hỗ trợ hơn, và chỉ báo Stochastics (%D) đã ở dưới mức 20 thì nó cũng được coi là một tín hiệu đáng tin cậy.

Việc lưu ý rằng các mô hình đảo chiều nên bị lờ đi nếu chúng xuất hiện trên một trong hai đầu của hai đường nằm ngang, trong khi các chỉ báo Stochastics nằm trên mức 20 hoặc dưới mức 80 là rất quan trọng vì chúng không đáng tin cậy.

Dù bạn là một nhà giao dịch mới hay nhà giao dịch giàu kinh nghiệm, giao dịch theo khoảng giá có thể là một phương pháp phân tích rất hữu ích. Tuy nhiên, ngay cả khi hành động giá khiến cho một giao dịch trông có vẻ sinh lời bên trong các đường biên trên và dưới của một khoảng giá, các nhà giao dịch cũng nên thận trọng.

Giao dịch theo khoảng giá vẫn có mức độ rủi ro nhất định bởi vì giá luôn luôn không dự đoán được. Nó có thể vượt ra khỏi các giới hạn của khoảng giá vào bất kỳ thời điểm xác định nào vào theo bất kỳ chiều hướng nào.

Việc sử dụng các bộ lọc, giống như các chỉ báo truyền thống có liên quan, có thể tăng cường độ tin cậy của các mô hình đảo chiều trong một khoảng giá xác định. Một ví dụ phổ biến của việc này là kết hợp các mô hình nến đảo chiều với các Chỉ báo dao động khi thị trường được mua quá mức hoặc bán quá mức. Nếu các biến động đảo chiều được xác định không được xác nhận bởi Chỉ báo dao động thì chúng không nên được coi trọng.

Khước từ trách nhiệm: Tài liệu được viết/trực quan bao gồm ý kiến và ý tưởng của cá nhân. Nội dung không nên được hiểu là chứa bất kỳ loại lời khuyên đầu tư nào và/hoặc lời mời chào tham gia bất kỳ giao dịch nào. Nó không ngụ ý về nghĩa vụ mua dịch vụ đầu tư, cũng không đảm bảo hoặc dự đoán hiệu suất trong tương lai. FXTM, các công ty con, đại lý, giám đốc, cán bộ hoặc nhân viên của công ty không đảm bảo tính chính xác, hợp lệ, kịp thời hoặc hoàn chỉnh của mọi thông tin hoặc số liệu được cung cấp và không nhận bất kỳ trách nhiệm nào đối với mọi tổn thất phát sinh từ việc đầu tư dựa trên các thông tin và số liệu đó.

Cảnh báo về Rủi ro: Có một mức độ rủi ro cao liên quan đến giao dịch các sản phẩm đòn bẩy như forex và CFD. Bạn không nên mạo hiểm nhiều hơn mức mà bạn có đủ khả năng để mất, bạn có thể mất nhiều hơn số vốn đầu tư ban đầu của mình. Bạn không nên giao dịch trừ khi bạn hoàn toàn hiểu mức độ rủi ro thua lỗ thực sự. Khi giao dịch, bạn phải luôn cân nhắc mức độ kinh nghiệm của bạn. Nếu rủi ro có liên quan có vẻ không rõ ràng đối với bạn, hãy tìm kiếm tư vấn tài chính độc lập.